Банки у перший місяць війни – операційна ефективність

/дещо «технічний» пост. Лонгрід/

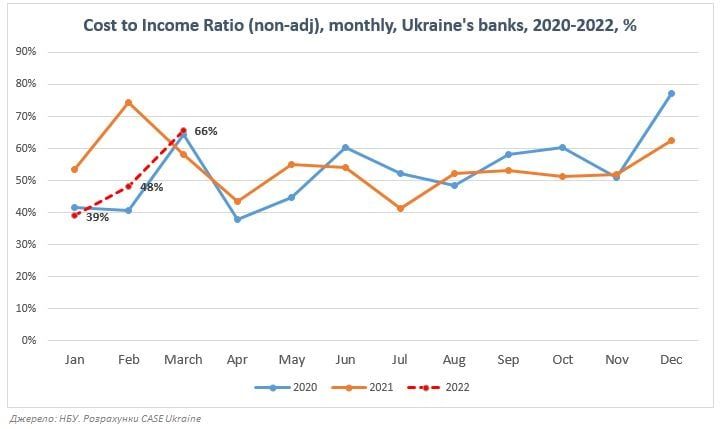

Показник Cost to Income Ratio для українських банків у березні склав 66%. Це добре чи погано, багато чи мало, що це взагалі означає?

66% – високий показник. Це рівень найбільших європейських банків.

Як так сталося, що під час війни українські банки показують таку високу ефективність?

CIR це один із ключових показників ефективності роботи банків та банківської системи. Математично це відношення операційних витрат до операційних доходів. По суті, це показник, який каже, скільки банки витрачають, аби заробити одну гривню доходів. Умовно кажучи, CIR 66% значить, що, аби отримати гривню доходів, банки в середньому мають витратити близько 66 копійок. Що менший CIR, то краще. З європейської практики, «умовно безпечним» прийнято вважати CIR десь близько 65-70%, якщо вище, це вже великий ризик, що банк не зможе перекрити операційним прибутком свої очікувані збитки (те, що називається «резервами» або «кредитним ризиком»). Й відтак, буде не дуже платоспроможним. Зрозуміло, це все case by case.

Перше. Сам по собі, без динаміки, без інших показників місячний CIR взагалі мало що означає. Краще брати квартальний, а ще краще річний (або за останні 12 місяців, аби уникати впливу сезонності та разових доходів. Хоча березень в цьому плані – місяць досить “безпечний”).

Друге. В динаміці, в порівнянні з аналогічним показником попередніх місяців та аналогічного періоду минулих років, це вже більш цікаво.

Що цікаво тут. CIR 66% у перший місяць повноцінної справжньої війни, з окупацією та невизначеністю, ось таке значення CIR виглядає дуже оптимістичним. Для порівняння: найбільші банки ЄС (113 так званих significant institutions) минулого року мали квартальний CIR в діапазоні 64.3-66.0%. За бажанням легко можна зробити дещо хибний висновок, що нібито українська банківська система навіть під час відкритої війни нічим не гірша від європейської системи у мирні часи. Це не так. На банківську систему «лягла» війна, це збитки й величезна невизначеність, і в якому стані банки вийдуть з війни, не знає, мабуть, ніхто.

Ще порівняння. CIR у березні 2022 – десь приблизно такий, як у березні 2020 року, під час першої хвилі пандемії та запровадження карантину, тоді було 64%, зараз 66%, різниця непринципова. Але тоді березневі збитки банків були значно меншими. Навіть не так: у березні-2020 банки навіть змогли лишитися маржинально прибутковими (244 млн), тоді як у березні 2022 зафіксовано дуже значні збитки – 10.7 млрд грн.

Третє. Динаміка місячного CIR у цьому році. Січень 39% – це навіть краще, ніж у «безпроблемному» січні 2020. Лютий – 48%, там є нюанси, пов’язані з доходами державних банків /досить багато розписувати/, але в цілому, на тому новинному фоні, що був у лютому, показник непоганий. Березень – 66%. Нібито органічна динаміка.

Четверте. Та є нюанс. За рахунок чого так сильно зріс CIR у березні? Якщо подивитися на складові більш детально, то за великим рахунком, головним фактором було зменшення комісійних доходів. У березні три найбільші на ринку платіжних операцій банки відмовилися від комісії за еквайринг, відтак комісійні доходи за системою просіли аж на 57%.

Що було б, якщо б комісії не скасували? Якщо взяти – дуже на око – скорочення «фізичного обсягу» платежів приблизно на 25% внаслідок війни й скорочення ділової активності взагалі, швидкі розрахунки дають CIR за березень 2022 в районі 58-60%. Приблизно стільки ж було у березні минулого року.

П’яте. Ок, і що? Те, що це не дуже реально. Війна, невизначеність в економіці, скорочення поставок, розрив виробничих та логістичних ланцюжків. Криза неплатежів – це не «зрада», а констатація факту – багато позичальників банків припинили діяльність, багато не припинили, але не мали змоги платити. Але ефективність банків – без урахування зниження комісійних доходів – лишилася на минулорічному рівні.

Баг статистики? Ні. Статистика НБУ дуже точна і коректна. Якщо вона щось показує, то так і є.

Шосте. Але як так могло статися, що ефективність роботи банків у першій місяць війни, у період найтяжчого шоку, погіршилася дуже незначно? Найлогічніша відповідь така: банки ЩЕ не визнали реальної якості активів. Тобто не взяли до уваги чи не встигли порахувати, скільки позичальників не будуть платити.

Своїми словами. Багато позичальників припинили обслуговувати кредити. Де-факто банки мають оцінити, хто з таких позичальників не зможе платити взагалі. А хто відновить платежі після шоку або після закінчення воєнного стану. За першою групою банки не мають вже нараховувати відсотки, бо фактично їх не отримають.

Але, судячи зі статистики, сталося так, що банки продовжували нараховувати відсотки за кредитами майже всіх позичальників – і тих, що платять, і тих, що не платять. Це, до речі, видно із значення нарахованих (не отриманих) процентних доходів – у березні цей показник впав всього на 13% до лютого (з 24.6 до 21.4 млрд грн). Це при тому, що ставки за кредитами знизилися, плюс банки ще стали менше отримувати процентних доходів від НБУ (замість 2-тижневих депсертифікатів перейшли на овернайти, вони дають менший дохід).

Ці нараховані, але не отримані відсотки потім «списувалися» /«сторнувалися»/ за рахунок збільшення резервів – там дійсно збільшення майже на 16 млрд грн за місяць. Але не операційну ефективність воно не вплинуло.

Чи мали банки право так робити. Абсолютно. Юридично мали повне право.

Сьоме. Резюме. Що це означає?

Означає це те, що:

А) Банки лише почали визнавати збитки. Цифри за березень – це лише перші прикидки. Дуже обережні. Тому картина зараз виглядає оптимістично.

Б) Збитки банків будуть зростати. Скоріше за все, дуже значно. Банки будуть максимально відтягувати визнання у часі. І це правильно з точки зору банків – аби не провокувати паніку та негативні новини. Але це може стати проблемою для НБУ, який може не бачити всієї реальної картини, й відтак може не встигати реагувати адекватно.

В) Операційна ефективність системи буде погіршуватися. Реальну ефективність, скоріше за все, ми побачимо десь через три місяці після початку війни, коли банки вже юридично змушені будуть визнавати дефолт (за пунктом 164.1 Постанови №351 – тобто прострочку) за тими кредитами, які не обслуговуються та не будуть обслуговуватися. Це в кращому випадку. Бо буде ще маса кредитів, які технічно обслуговуватимуться, але їх фактично вже не буде погашено.

Г) Це так і має бути. Тут жодної зради. Надвеликі, безпрецедентні збитки банків – це абсолютно очікувано. Зараз це не так важливо, як ліквідність, тобто можливість розраховуватися із вкладниками тут і зараз. У переважної більшості банків проблем із ліквідністю немає.

Д) Якими будуть збитки, яким буде тиск на капітал, чи впораються банки з цим тиском – про це ще зарано говорити. Важливіше, що вони, банки, працюють.