Про кредити, де їх шукати та як рахувати

Лікнеп для журналістів та аналітиків.

Бачу, що кредити, вони як щастя, яке, як казав Митець, кожен по-своєму розуміє. Хтось пише про зростання кредитів і має рацію, хтось про падіння, і теж має рацію, хтось про зростання з червня, хтось про зростання з липня, хтось про відсутність зростання, і теж всі з рацією.

Епіграф, також з Митця.

«Входить Євген Павлович, дослідник кредитування, вдягнутий у все кредитне, в руках у нього прибори, якими міряють кредити».

Тут про корпоративне кредитування, воно ж бізнес-кредитування, воно ж кредитування бізнесу. Де брати. Брати, звісно, все в НБУ.

Спосіб перший

Наглядова статистика, згруповані балансові залишки. Дивитися кредити та заборгованість юридичних осіб – це чисті кредити, тобто кредити, зменшені на розмір сформованих резервів.

Головна перевага цього способу та, що можна подивитися, як змінювався портфель у розрізі кожного окремого банку. Недоліки? Їх два. Основних. Один «змістовний» – сюди потрапляють як ті кредити, які приносять дохід, так і ті, що вже не працюють (але покриті заставою / забезпеченням). В нормальні часи це не грає особливої ролі, в кризові чи коли є висока невизначеність, і коефіцієнт покриття резервами падає, то воно може не показувати правильної картини. Другий – що для того, аби побачити динаміку, треба комбінувати декілька файлів, тобто мати базові навички роботи з екселем чи якимись data tools. Бо ж файли даються за кожен місяць окремо.

Спосіб другий

Для гіків, вони ж нерди, по-нашому ботани. Та ж наглядова статистика, але інший файл, розподіл кредитів за класами боржника. Дає змогу подивитися, знову ж таки, в розрізі банків. Вимагає певних знань методології (підказка: непрацюючі кредити – це 10 клас для «юриків», 5 клас для «фізиків»; в більш вільній трактовці плюс ще 9 клас для юриків та 4 клас для фізиків, формально, відповідно до методології, це ще працюючі кредити в реальності). Але дуже незручний формат для роботи, особливо в екселі.

Спосіб третій

Він же найбільш коректний, якщо хочемо знати та порівнювати цифри за системою. Теж наглядова статистика, файл «обсяги активних операцій та частка непрацюючих кредитів». Треба трохи попрацювати руками, аби виокремити «працюючі кредити». Точніше, ненепрацюючі, бо ж визначення «працюючі кредити» в поточній нормативці немає; проте якщо вже навіть Нацбанк у своїх офіційних документах вживає цей термін – «працюючі», то й нам можна.

Перевага: дає картину по тих кредитах, які, соррі за повтор, працюють, тобто приносять гроші.

Недоліки: не співпадає з наглядовою статистикою: працюючі кредити та чисті кредити – це трохи різні речі, під час криз можуть дуже суттєво різнитися. Наприклад, на 1 вересня різниця по всіх кредитах була аж 64 млрд грн (а це майже 15%), по гривневих – 23 млрд або 8.2%.

(Тут ще є спосіб третій з половиною, знайти на сайті НБУ розділ фінансова стабільність і подивитися те ж саме в розрізі банків; домашнє завдання).

Спосіб четвертий

Вже трохи маніпуляторський, використовувати, коли ми хочемо показати цифри побільше. Статистика фінансового сектору, оперативні дані – огляд депозитних корпорацій. Показує ВСІ корпоративні кредити та кредити «фізикам». Без дзвінка та смс, тобто без резервів чи кредитного ризику. Власне, це й основний мінус, бо ж кредитів може бути скільки завгодно, та не всі вони приносять дохід.

Основний плюс – швидкість: наглядову статистику можна чекати до двох місяців, а можна й більше, тут вже на 12-13 день маємо оперативні дані. Другий плюс, як вже казав, якщо хочемо показати комусь, хто не дуже в курсі, тобто майже всім, великі цифри, то це найпростіше.

Спосіб п’ятий

Та ж статистика фінансового сектору, тільки інший файл – «кредити, надані депозитними корпораціями». В принципі, те саме, що й попередній спосіб, ті ж дані.

Плюс – дані більш детальні, за секторами економіки, за типами кредитів, за термінами погашення (це суто номінально, та може знадобитися іноді) і так далі.

Мінус – не дуже оперативно; тобто це більше для певного аналізу, ніж для новинних повідомлень.

Спосіб шостий

Найбільш неточний. Знову статистика фінансового сектору, файл трохи нижче – «Процентні ставки за кредитами та депозитами». Якщо трохи поритися, можна знайти дані по обсягах «нових виданих кредитів». Помісячно.

Ніби повна перемога – що може бути кращим за точні обсяги нових кредитів, коли нам треба показати динаміку? Диявол у деталях: це не просто нові кредити як такі, а кредити в купі, тобто і нові первинні угоди, і реструктуризації, і пролонгування, і відновлювані лінії. Дуже легко пійматися, тому не раджу, бо бачив вже багато досліджень, де дослідники, навіть досвідчені макроекономісти, радо казали «ось, нові видачі в агросекторі – це трильйони гривень за рік» (тобто більше, ніж всі разом кредити, видані банками та небанками).

Загалом – «вживати обережно, берегти від дітей, краще перепитати перед вживанням». Ну або якщо задача маніпулювати, то на здоров’я.

Ремарка

Дані, отримані за способами 4-6, будуть відрізнятися від тих, що отримані способами 1-3. Бо це «монетарна», а не наглядова статистика. Кому цікаво, може пошукати презентацію про основні відмінності, і чому вони неминучі. Втім, різниця тут, в принципі, непринципова, якщо ви не бухгалтер.

Спосіб сьомий

Для супергіків. Наглядова статистика, оборотно-сальдові відомості банків. Якщо знати план рахунків та володіти екселем/аром/пітоном – немає нічого краще, аби отримати ті ж результати, що й у Способі номер 1, лише витративши на це набагато більше часу.

Спосіб восьмий

Найбільше точний та єдино точний. Взяти внутрішні форми Нацбанку, зокрема форму 613, та перебирати кредити руками та наглядом. Один за одним. Відділяючи дійсно нові видачі від старих, відсортовуючи групи боржників і «формально нових боржників» (які ті ж самі по суті та за власниками, але кредити беруться на нові юридичні особи).

Вимагає багато часу та комунікації з наглядом і банками. Десь за 8-10 місяців почне вимальовуватися більш-менш зрозуміла картинка. Також вимагає знань як окремих банків, так і позичальників. Вігогідність помилки для недосвідчених виконавців, які не користуються сторонньою допомогою, близько 99.9%. Поза тим, єдино дієвий спосіб точно виміряти нове кредитування. Сторонньому досліднику недоступний.

* * *

Отже, кожним із цих способів можна отримати різні дані, різну динаміку та зробити різні висновки. Для того, аби презентувати потрібний комусь, кому його треба презентувати, в залежності від обставин місця, часу, політики та цільової аудиторії.

А, і цей. Тут ключове те, що кредити – це така матерія, яку неможливо показати чи описати однією-двома цифрами, як у нас люблять і заведено. «Ось дивіться, дві цифри, і все стає ясно». Так не можна. Точніше, можна, більше того, багато людей так і роблять. Але то буде, як казав Митець, «той аршин правильної цифри не покаже».

Воно все залежить від того, що саме досліджуємо, які типи кредитів, з якою метою, які гіпотези тестуємо і все таке. Просто там не буває, та ніхто і не казав, що воно легко.

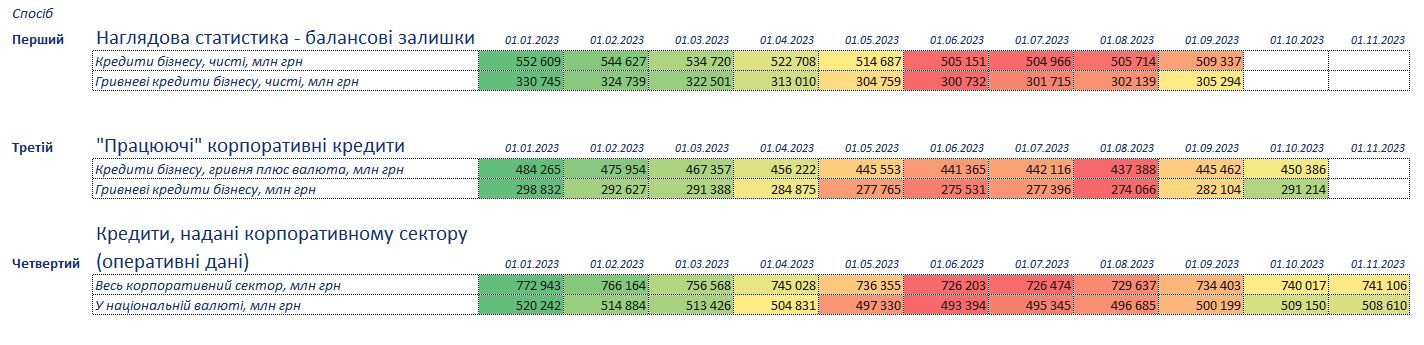

Для ілюстрації – дані, зібрані трьома різними способами. Бізнес-кредити. Джерело одне – НБУ. Між тим, різні цифри, більше того, й динаміка почасту різна.